Caro(a) leitor(a),

Uma das principais questões que me fazem é onde compensa investir mais: se em ações ou se em imobiliário.

Antes de sequer pensar nesta questão, é necessário definir o perfil do investidor, algo que comentei na semana passada, no último artigo do nosso blog.

Ou seja, deve perguntar-se qual é o seu perfil.

Isso vai indicar-lhe se é mais provável ter sucesso (e mais importante que isso, na minha opinião, estar mais confortável) com ações ou imobiliário.

Com base no resultado desse “survey”, definir então em que classe de ativos investir.

Decidido agora que está em investir ou exclusivamente, maioritariamente ou substancialmente em imobiliário (nestes dois últimos investindo também em ações ou outros ativos), existe um conjunto de pontos extremamente importantes que gostaria que levasse em conta.

Estes pontos são superficialmente abordados neste vídeo:

Mas quero neste artigo comentá-los em mais detalhe.

O “deep value”

Se me segue ou me lê há algum tempo, sabe que eu considero que o “truque” do investimento imobiliário é este “deep value” ou traduzindo ao pé da letra, “valor profundo”.

E o que significa isso?

Significa que pode adquirir um imóvel que valha 100.000,00€ por 50.000,00€. Ou um que valha 50.000,00€ por 30.000,00€. Ou um que valha 1.000.000,00€ por 500.000,00€.

Comprar o imóvel muito abaixo do seu valor intrínseco.

E os cépticos dizem imediatamente “isso é impossível” ou “se soubesse fazer isso, estava rico”.

Abertamente, não digo que alguém que tenha esta capacidade fique rico do dia para a noite (eu não acredito sequer nessa possibilidade), mas acredito sim que tem aí uma excelente forma de criar riqueza sólida ao longo do tempo.

Para mim, tudo na vida deve ser visto como uma jornada.

Uma relação. Uma atividade comercial. A nossa saúde. O investimento. Enfim, tudo.

E o imobiliário não é diferente.

Mas como atingir então este “deep value”, para os menos cépticos?

Esse é o truque, que combina uma parte inata com uma parte metódica (embora acredite que, no final do dia, seja tudo uma questão de método e conhecimento).

Tanto no imobiliário… como nas ações.

A grande sacada é que no imobiliário um proprietário pode aceitar 50.000,00€ quando o imóvel está listado por 100.000,00€.

Ou seja, não existe sequer obrigatoriedade de oferecer um valor em função do valor pedido.

Já nas ações não funciona assim.

Nas ações, podemos colocar uma ordem de compra por um valor inferior à cotação da ação, claro que sim. Mas a nossa proposta não pode ser aceite por ninguém, até que a cotação chegue até esse valor!

Nas ações o “deep value” funciona ao contrário: é necessário estudar as empresas (através dos seus fundamentos) e perceber que uma empresa vale X quando está a cotar Y, onde Y < X (por exemplo, cada “share” cotar $10 e, para o investidor, valer $20).

Eis um exemplo recente de uma ação que eu achei que cotava bem abaixo do valor de mercado:

Este gráfico é da empresa “Tortoise Acquisition Corp. (SHLL)”.

A 15 de Junho, esta ação cotava ~$10.

Ao dia e hora da escrita deste artigo, em pre-market, passa os $50.

Na minha conta de trading, estava na semana passada com um ganho de praticamente 900€ nesta ação:

Nota importante: não vou fazer qualquer juízo de valor sobre o futuro desta ação, pois nem posso nem quero.

O "deep value" foi observado em Junho (no meu caso em Julho, com um preço de entrada de cerca de $25).

Eu estava convicto que a ação iria cotar muito mais e o valor de mercado não estava reflectido.

No imobiliário isto raramente acontece - o processo é inverso.

O imóvel está listado para venda por $50 (estabelecendo um paralelo com a ação em questão) e eu vou negociá-lo por $25.

Ou está à venda por $75, vale $50 e eu negoceio por $25.

Ou está listado por $25, vale $50 e eu não negoceio.

Ou seja, há vários casos com imóveis, mas todos são diferentes das ações.

Em ambos os casos é possível obter “deep value”, mas com ações é no mínimo muito mais complicado de o fazer, porque não é possível comprar abaixo do valor de mercado.

A grande diferença nas ações é que se antecipa o valor de mercado, um exercício mais complicado de se fazer - pelo menos para mim.

A escala

Já explorei bem o ponto de que, em ações, é mais difícil obter grandes retornos com escala, por exemplo neste artigo que publiquei no meu LinkedIn.

É por isso que não recomendo ninguém replicar os investimentos de Warren Buffet.

Ou seja, não é certamente pelo Warren Buffet comprar 100.000 shares da Microsoft que deve o pequeno investidor comprar shares da mesma empresa.

Ao mesmo tempo, não é sequer de estranhar que Warren Buffet tenha uma rentabilidade de 20% nos seus investimentos e um pequeno investidor tenha uma rentabilidade de 30% ou 40% ao ano (quando “traders” profissionais conseguem chegar aos 200% por ano).

Porquê?

Pela escala.

Extrair rentabilidade de 20€ é muito mais fácil do que de 20.000€.

Mas é muito mais fácil de extrair rentabilidade sobre 20.000€ do que sobre 200 mil milhões (um número na ordem de grandeza do dinheiro que a Berkshire Hathaway de Warren Buffet tem hoje no banco!).

Faz sentido?

Irá sempre haver mais imobiliário do que capital a aplicar (ao contrário do mercado de ações), em termos do capital que existe para se investir, e esse é um ponto fulcral.

Rentabilidade

Em função do último ponto, a rentabilidade tende a descer com a estrutura no mercado de ações.

Peguemos novamente em Warren Buffet.

Entre 1950 e 1993, Warren Buffet teve uma rentabilidade de mais de 30%, porém nos últimos anos em várias vezes esteve abaixo de 20%.

Normalmente, a rentabilidade cresce com o tamanho do negócio imobiliário (propriedade ou conjunto de propriedades), mas o mesmo não é verdade para o mercado de ações.

No imobiliário é fácil de perceber isto olhando para REITs (que eu trago à conversa várias vezes porque acho que são um modelo bom para pequenos e médios investidores olharem como modelo).

Os REITs normalmente vão trabalhando com margens maiores à medida que crescem, não necessariamente em FFOs mas em compras e vendas de imóveis.

E pela minha regra de estrutura + processo, faz sentido que assim seja.

Mas isto só é válido para duas situações:

- Aquela em que o investidor imobiliário está extremamente ciente do que está a fazer;

- Aquela em que o investidor se propõe a investir sobejamente em imobiliário, ao longo do tempo, numa óptica de longo prazo.

Quando a saber o que se está a fazer, é importante perceber que a maior parte dos imóveis permitem rentabilidades de até 10-15%.

Para chegar a rentabilidades de mais de 20%, é preciso optar por determinados tipos de imóveis e ter uma estrutura e um método em consonância com isso mesmo.

Recomendo, neste ponto, o vídeo “A minha jornada para 20%+ de rentabilidade”:

Isto remete-me desde já para um ponto que para mim é quase regra: quem investe em imobiliário a 7%-8%, como há muita gente a fazer em Portugal, deveria antes considerar investir num mercado bolsista, onde os índices historicamente até hoje deram médias mais altas.

Mais retorno, menos chatices.

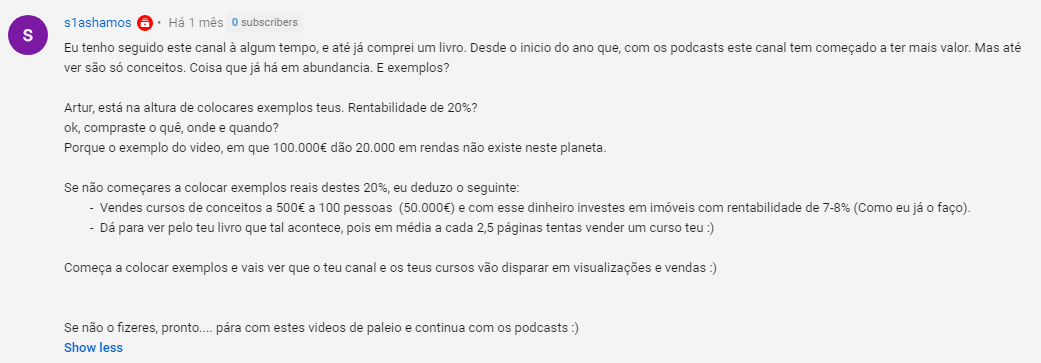

Aliás, é comum recebermos no canal de YouTube mensagens do género. Esta é uma:

É claro que esta mensagem é provocadora e quem a colocou quer, na minha opinião, ter acesso a material que partilhamos nos cursos sem pagar por isso (assumindo até que os 7 colaboradores da ArrowPlus vivem de ar e os custos fixos da empresa são pagos por outrem).

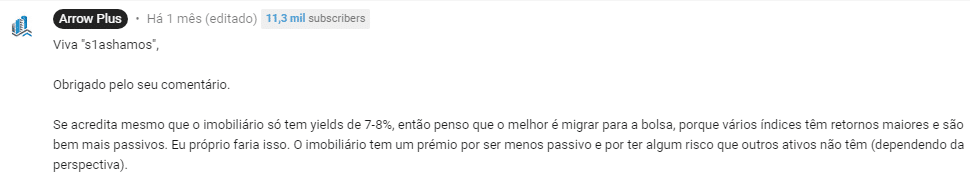

Mas uso este comentário precisamente para salientar este ponto: muita gente investe a 7%-8% e pergunto-me se não seria melhor investir num mercado bolsista, como de resto respondi ao seguidor em questão:

Passividade

Por fim, a passividade.

No seguimento do último ponto, porque haveria alguém de investir em imobiliário a uma determinada yield, quando poderia fazer o mesmo no mercado bolsista mas sem ter que se preocupar com a gestão do investimento?

O mercado bolsista é muito mais passivo.

Os dividendos não entram regularmente em default, e não é preciso despejar pessoas.

As ações não precisam de obras e certamente não ligam um dia a dizer que há água a escorrer pela parede.

E embora escolher acções seja uma tarefa complicada e morosa, não envolve andar à chuva, como acontece no imobiliário.

Aliás, houve uma altura da minha vida em que considerei alocar uma parte muito considerável do meu património ao mercado de ações, porque a verdade transparente é que o imobiliário dá trabalho para se obter sucesso.

Na vida de um investidor, especialmente depois ou durante o FIRE - independência financeira - há alturas em que efetivamente algumas outras coisas assumem prioridade e o investimento imobiliário se pode tornar demasiado “ativo” e haverem outros instrumentos mais “passivos”.

Em certos momentos, eu optei por trocar ações em casa, com resultados moderados, pela passividade do processo contrariamente ao imobiliário.

Estou eu - investidor imobiliário de gema - a defender as ações?

Não…

Nem pensar!

Mas o que eu quero passar - porque ninguém em Portugal o faz - é que o imobiliário tem que ter um prémio vs. o mercado de ações, e é isso que o faz ser preferível à bolsa.

Mas o investidor tem que obter esse prémio!

A boa notícia é que, como mostrei neste artigo, é possível.

Espero que este artigo o tenha ajudado,

Até para a semana,

Artur Mariano.